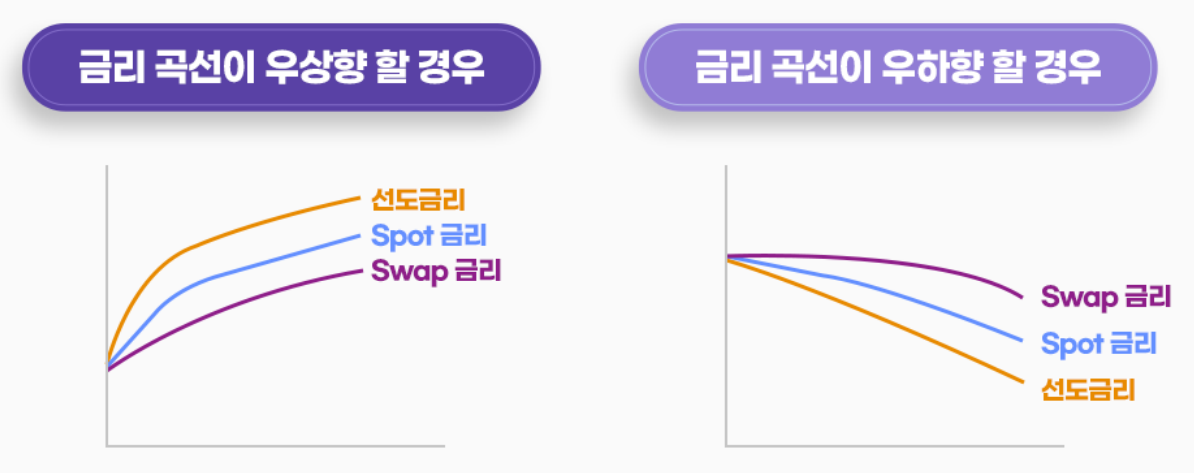

[현물 금리]

- 무이표채 금리, 쿠펀이 없는 할인채의 만기수익률로 금리파생에서 가장 기본이 되는 금리

[채권수익률]

- 일반적인 채권은 일정 간격으로 쿠폰이 지급됨

- 채권수익률은 쿠폰의 재투자 수익률이 일정하다는 전제를 가지고 있으므로 파생상품 가격결정에 사용되기에는 부적합함

[선도(FORWARD) 금리]

- 상대적으로 짧은 A기간의 현물금리와 긴 B기간의 현물금리를 알고 있다면 A~B구간의 선도금리를 산출할 수 있음

[SWAP 금리]

- IRS 금리는 이자가 교환되는 시기의 선도금리 할인계수의 가중평균임

- IRS 금리가 대표적인 PAR 금리

[선도금리계약]

- FRA : 우리나라 말로 선도금리계약이라고 하며 미래 특정 시점에서 일정 기간의 고정금리와 변동금리를 교환하는 계약

- 고정금리는 미래 시점에서 적용되는 금리이므로 선도금리가 됨

- 3개월 LIBOR와 고정금리를 교환하는 FRA계약을 한다고 가정 -> 오늘부터 3개월 LIBOR변동금리와 달러 고정금리를 교환한다면 고정금리 역시 3개월 LIBOR금리로 결정

- 금리변동에 대한 리스크는 발생하지 않으며 이는 현물금리계약에 해당한다고 할 수 있음

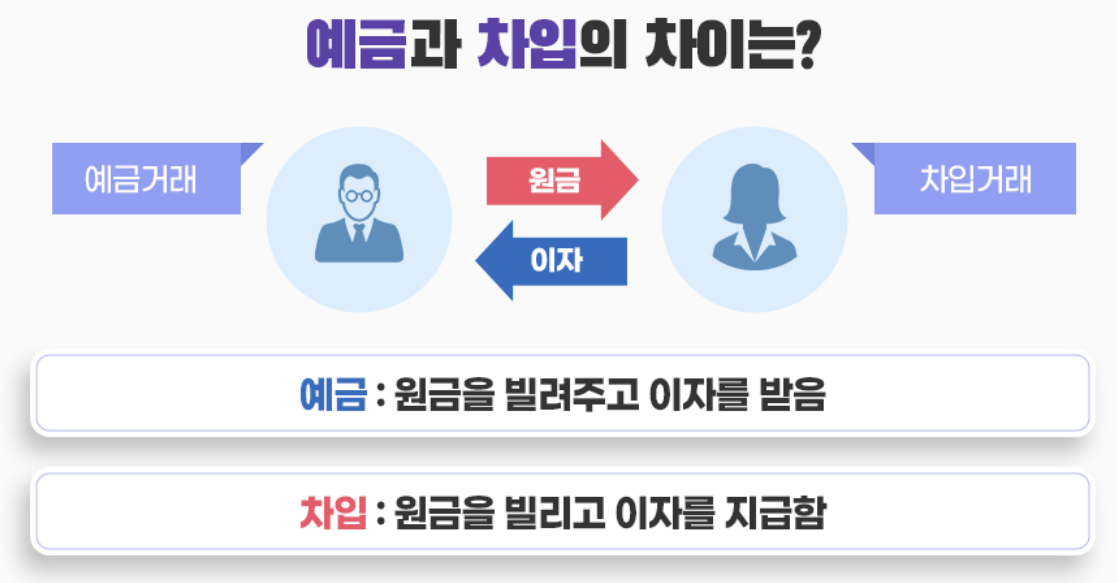

- FRA 는 미래의 예금과 차입거래

- 예금, 차입과 달리 원금 이동은 실제로 발생하지 않음

- 체결한 금리와 실제 시장금리와의 차액을 결제

[이자율 스왑]

- 차입자 입장 : 금리 상승을 예쌍하여 미래의 차입금리 확정 -> FRA 매입을 통해 헤지

- 투자자 입장 : 금리 하락을 예상하여 미래의 예금금리 확정 -> FRA 매도를 통해 헤지

- 이자율스왑은 FRA의 연속 거래

- 장시간의 금리변동 리스크를 헤지하기 위해 사용

- FRA거래는 미래 특정 단기간의 금리변동 리스크를 관리하기 위해 이용

[FRA와 공정가격]

- 모든 파생상품의 가격은 가격을 산출하는 현재의 시점에서 거래 당사자 간 유*불리가 없어야 함

- 복제한 상품의 가격과 다르지 않아야 함

- FRA와 이자율 스왑의 공정가격 : 이자율스왑의 경우 현물거래 + 다수의 FRA거래로 복제가 가능하므로 서로 다른 고정금리로 거래되는 FRA 조합의 현재가치와 이자율스왑의 현재가치가 같아야 함

- FRA거래 각각의 선도금리의 할인계수의 가중평균을 PAR 금리라 하는데 이 금리가 이자율스왑의 고정금리가 됨

- 이자율스왑 금리 : 대표적인 PAR 금리

[구조화채권]

- 국내에서 발행된 대부분의 구조화채권은 원화표시 금리연계 구조화채권임

- 금리구조화란 금리옵션 등을 이용하여 구조화상품을 만들어 낸 것임

- 구조화채권은 금리옵션의 대표적 상품 중 하나임

- 일반채권 발행 대비 조달금리 절감 효과가 있을 경우 구조화채권을 발행함

- 구조화채권에 내재된 금리구조화상품의 투자가치를 일반채권보다 높게 평가할 경우 구조화채권에 투자함

- 구조화채권에 쓰인 쿠폰의 재원은 일반채권에 미치지 못함

- 해당 구조를 직접 설계 및 운용할 수 없는 상황에서 적절한 AI 상품 투자에 활용할 수 있고 해당 금리구조의 투자 방향성에 대한 판단이 있는 경우 투자가 가능

- 대부분의 구조화금리 구조는 옵션매수보다는 옵션매도를 통해 수취하는 프리미엄을 발생자의 발행금리에 추가하여 구조화채권의 수익률을 높이는 개념임

'투자(INVEST)' 카테고리의 다른 글

| 엔비티 모바일 포인트 플랫폼 1위 (1) | 2022.12.31 |

|---|---|

| 미투젠 23년 기대되는 신사업 (1) | 2022.12.30 |

| 금리상품 이자율 총 정리와 이해 (1) | 2022.12.24 |

| 장외파생상품 기초 개념과 정리 (1) | 2022.12.24 |

| 위세아이텍 추진력을 얻기 위한 노력 (0) | 2022.12.23 |